Με το δολάριο και τα τρισεκατομμυριάκια που τυπώνουν οι ΗΠΑ τι γίνεται;

Με το δολάριο και τα τρισεκατομμυριάκια που τυπώνουν οι ΗΠΑ τι γίνεται;Η "αγοραστική δύναμη" του δολαρίου διαρκώς πέφτει

Καθώς μια ολόκληρη εποχή (η "μεταπολεμική εποχή") τελειώνει, ολόκληρο το παγκόσμιο καπιταλιστικό σύστημα προσπαθεί να αναδιαταχθεί, προκειμένου να διατηρήσει την κυριαρχία του.

Από οικονομικής άποψης, η προηγούμενη εποχή χαράχτηκε στη σύνοδο του Μπρέτον Γούντς, με τις ΗΠΑ να επιβάλλουν την κυριαρχία τους στη Δύση και νομισματικά μέσω της κυριαρχίας του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Όμως, η εποχή της παγκόσμιας ηγεμονίας τους τελειώνει, και αυτό φαίνεται και με το δολάριο. Εδώ και πολύ καιρό έχουμε δει σειρά άρθρων για το Μπρέτον Γουντς, τη σύνδεση δολαρίου-χρυσού-πετρελαίου, το δίλημμα του Τρίφιν, την κατάργηση του "κανόνα του χρυσού" από το Νίξον, το ρόλο του χρυσού, την πετρελαική κρίση του 1973, το SDR, κτλ, αλλά βέβαια έχουμε αναλύσει και την κατάσταση της παγκόσμιας οικονομίας.

Για την ιστορική ανάλυση, που είναι απαραίτητη για να καταλάβει κανείς το πως φτάσαμε ως εδώ και το τι πραγματικά γίνεται, μπορείτε πχ να διαβάσατε το πιο πρόσφατο άρθρο μας, το οποίο συνοψίζει τα κυριότερα σημεία, κλικάροντας εδώ. Στη συνέχεια του άρθρου, θα θεωρήσουμε όλα αυτά τα πράγματα ως γνωστά, προκειμένου να παρουσιάσουμε απλά τις νεότερες εξελίξεις.

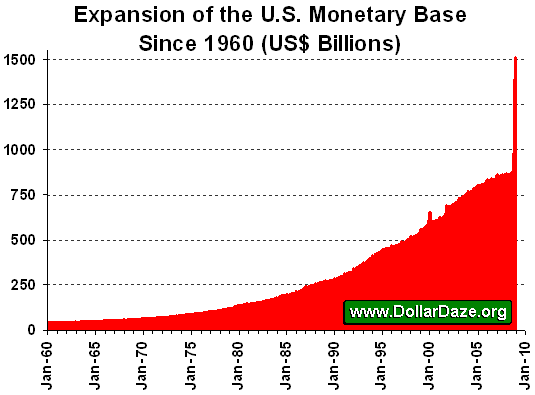

Όσο για τη σημερινή κατάσταση, έχουμε δει σε πληθώρα άρθρων μας τα απίστευτα ποσά νομισμάτων που τυπώνουν κυρίως οι ΗΠΑ αλλά και οι υπόλοιποι. Και έχουμε εξηγήσει το γιατί γίνεται αυτό - για παράδειγμα, σε προηγούμενο άρθρο μας λέγαμε ότι:

(α)Η άρχουσα τάξη έχει -πλέον- στη διάθεση της δισεκατομμύρια πάμφτηνους εργάτες στην Ασία και αλλού, με αποτέλεσμα να θεωρεί "υπερβολικά ακριβούς"/"καλομαθημένους" και άρα "μη ανταγωνιστικούς" τους εργάτες της Δύσης.

Μετά δηλαδή την κατάρρευση του "Ανατολικού μπλοκ", ο καπιταλισμός κατάφερε -και μπράβο του- να ενσωματώσει στην παγκόσμια αγορά τις πρώην "κομμουνιστικές" αυτές χώρες και επίσης την Κίνα και άλλες περιοχές της Ασίας. Αυτές οι περιοχές ήταν και είναι πολύ πιο "ανταγωνιστικές", διότι η εκεί εργατική δύναμη είναι πάμφτηνη.

(β)Το παγκόσμιο τραπεζικό σύστημα είναι χρεωκοπημένο, διότι έχει δώσει τεράστια δάνεια (για να αναπληρωθεί έτσι το κεφάλαιο που εδώ και χρόνια φεύγει από τη δύση και μετακομίζει/επενδύεται στην -κατά πολύ ανταγωνιστικότερη- Ασία). Αυτά τα δάνεια ΔΕΝ μπορούν να αποπληρωθούν.

Ως εκ τούτου, οι πιθανές λύσεις είναι δύο:

(1)Πρέπει να "κινεζοποιηθούν" οι δυτικοί εργάτες (ώστε να γίνουν ανταγωνιστικοί και να προτιμηθούν και αυτοί για επενδύσεις από τους κεφαλαιοκράτες), και ταυτόχρονα να δωθούν τρισεκατομύρια δολάρια στις χρεωκοπημένες τράπεζες για να επιβιώσει το καπιταλιστικό σύστημα.

(2)Πρέπει οι εργάτες να επαναστατήσουν, τσακίζοντας τους τραπεζίτες, τους βιομήχανους και τους πολιτικούς της άρχουσας τάξης, και να αναλάβουν αυτοί την εξουσία.

Αν υποθέσουμε ότι ακολουθούμε την πρώτη λύση, πώς θα βρεθούν αυτά τα τρισεκατομμύρια που χρειάζονται οι τράπεζες; Πώς θα μειωθούν οι μισθοί των εργατών;

Πέρα από τον "κλασσικό" τρόπο της ωμής μείωσης μισθών για τους εργάτες και την απόδοση αυτών των χρημάτων στις τράπεζες, έχουμε δει σε σειρά άρθρων ότι το μεγαλύτερο μέρος των "πακέτων σωτηρίας" προέρχεται από την εκτύπωση χρήματος από το πουθενά. Αυτό το χρήμα το αρπάζουν οι τράπεζες κλείνοντας τις τρύπες των ισολογισμών τους, και παράλληλα η εκτύπωση αυτού του πληθωριστικού χρήματος υποτιμά το νόμισμα, με αποτέλεσμα η αξία του μισθού του εργάτη να πέφτει (έμμεση δηλαδή μείωση μισθού).

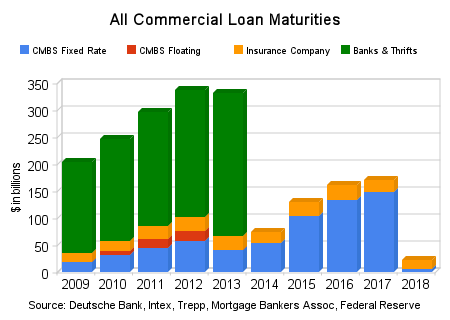

Όσο για το ακριβές ποσό που χρειάζονται οι τράπεζες, αυτό είναι μάλλον απροσδιόριστο, δεν μπορεί δηλαδή να υπάρξει ακρίβεια. Μιλάμε πάντως για τρισεκατομμύρια επί τρισεκατομμυρίων. Όπως άλλωστε έχουμε δει και σε παλιότερα ποστ πχ για το στεγαστικό στις ΗΠΑ, που ήταν και το "επίκεντρο" της κρίσης, τα σπίτια που κατάσχουν οι τράπεζες στις ΗΠΑ είναι τόσα πολλά που ήδη οι τράπεζες κατέχουν περισσότερα σπίτια απ' όλους τους άλλους Αμερικάνους μαζι.

Αυτό μακροπρόθεσμα οδηγεί σε φεουδαρχικές καταστάσεις, αλλά προς το παρόν οι τράπεζες έχουν απώλειες, διότι αν πχ το αρχικό δάνειο που είχαν δώσει για ένα σπίτι ήταν 100.000$, τώρα το σπίτι αυτό έχει χάσει σε αξία, λόγω "της φούσκας που έσκασε", και αξίζει πχ 70.000$. Άρα για ένα τέτοιο σπίτι, η τράπεζα χάνει 30.000$. Πολ/στε αυτό το νούμερο επί αμέτρητα σπίτια, και βλέπετε το γιατί τα ποσά που χρειάζονται οι τράπεζες είναι τεράστια, και θα πολεμήσουν μέχρι τέλους για να τα πάρουν (διότι αλλιώς χρεωκοπούν - άλλωστε ηδη έχουν κλείσει πάνω από 300 τράπεζες στις ΗΠΑ από το 2008 ως σήμερα).

Ως εκ τούτου, τυπώνουν διαρκώς "φρέσκα" δολάρια, σε "δόσεις", προκειμένου να μη γίνει άμεσα αντιληπτό το φαινόμενο και καταρρεύσει αμέσως το δολάριο (διότι κανείς δε θα θέλει να επενδύσει σε ένα νόμισμα που υποτιμάται διαρκώς). Όσο βέβαια περισσότερο τυπώνουν, τόσο πιο φανερό γίνεται, και τόσο περισσοτερο πέφτει και το δολάριο (δείτε πχ το φαινόμενο της "ανόδου" του χρυσού, που βέβαια μένει σταθερός, δεν ανεβαίνει, απλά το δολάριο είναι αυτό που πέφτει, και το ίδιο ισχύει, λιγότερο ή περισσότερο, και για τα υπόλοιπα "μεγάλα" νομίσματα, όπως πχ το γιεν, η αγγλική λίρα, ή [λιγότερο ελέω Γερμανίας] το ευρώ).

Τις τελευταίες μέρες λοιπόν, στο επίκεντρο της διεθνής προσοχής βρέθηκε η Ιρλανδία η οποία... κοντεύει να δώσει στις τράπεζες το 100% του ΑΕΠ της αν συνεχίσει έτσι(!) - πριν λίγες μέρες τους έδωσαν μερικά ακόμα δισεκατομμυριάκια. Παράλληλα, η Πορτογαλία ετοιμάζεται και αυτή για ΔΝΤ.

Αυτό όμως που "έκλεψε τις εντυπώσεις" ήταν οι δηλώσεις κυρίως της Κίνας εν όψει της Συνόδου της συμμορίας των ιμπεριαλιστών γνωστή με το όνομα "G20".

Οι δηλώσεις αυτές είναι -προς το παρόν- δηλώσεις "και τίποτα παραπάνω". Δε συνοδεύονται από πράξεις. Ίσως γι' αυτό δε λαμβάνουν και την απαραίτητη προσοχή - ούτε από τους λαούς (που νομίζουν ότι ακόμα έχουν την πολυτέλεια να βλέπουν τις "ανάλαφρες" ανοησίες της Φαίης Σκορδά, το Dancing with the stars και ποιος ξέρει τι άλλο), ούτε ακόμα-ακόμα και από μια σημαντική μερίδα "πολιτικοποιημένων" ανθρώπων, που όμως δεν ασχολούνται με τις παγκόσμιες οικονομικές εξελίξεις.

Ας δούμε λοιπόν τι δήλωσε η Κίνα:

Κίνα: Θέλει το τέλος της κυριαρχίας του δολαρίου

Το τέλος της κυριαρχίας του δολαρίου στο παγκόσμιο οικονομικό σύστημα ζητά αξιωματούχος της Κίνας με έκθεσή του, η οποία δημοσιοποιήθηκε πριν από την αυριανή σύνοδο πολιτικών, Κεντρικών Τραπεζιτών και ακαδημαϊκών της G-20, της ομάδας των 20 μεγαλύτερων οικονομιών του κόσμου, στην πόλη Νανγίγκ της Κίνας.

Την έκθεση, με τίτλο: «Μεταρρύθμιση του παγκόσμιου νομισματικού συστήματος στο πλαίσιο της G 20», συνέταξε ο αναπληρωτής διευθυντής του κορυφαίου κρατικού ομίλου προβληματισμού (think tank) της Κίνας, το οποίο θα την εκπροσωπήσει στην αυριανή σύνοδο.

«Τα κράτη σε όλο τον κόσμο δεν έχουν τρόπο να περιορίσουν την έκδοση δολαρίων από την Κεντρική Τράπεζα των ΗΠΑ (Fed). Το σημερινό διεθνές νομισματικό σύστημα στερείται σταθερότητας και δικαιοσύνης», αναφέρει η έκθεση.

Αναφέρεται ακόμη ότι το διεθνές νομισματικό σύστημα έχει πέσει σε μία «παγίδα δολαρίου», καθώς η μείωση των συναλλαγματικών αποθεμάτων σε δολάρια θα ήταν μία εύλογη κίνηση, αλλά δεν είναι εύκολη, καθώς θα οδηγούσε σε υποτίμηση του δολαρίου και συνεπώς σε μείωση της αξίας τους.

Η Κίνα, όπως και οι πετρελαιάδες, που επίσης συσσωρεύσει έχουν πολλά δολάρια, βλέπουν ότι η αξία του δολαρίου πέφτει, και μαζί του πέφτει προφανώς και η αξία των αποθεματικών τους σε δολάρια. Και όπως σωστά λέει η Κίνα, αν φύγουν από το δολάριο, τότε το δολάριο θα καταρρεύσει, και έτσι πριν καλά-καλά ξεκινήσουν να ξεφορτώνονται τα δολάρια τους, αυτά θα έχουν ήδη υποτιμηθεί (γι' αυτό και η κατάρρευση του δολαρίου είναι σταδιακή, με την Κίνα να τα ξεφορτώνεται σιγά-σιγά, αγοράζοντας στα μουλωχτά χρυσό).

Παράλληλα, η Κίνα έχει εδώ και σχεδόν ένα χρόνο ιδρύσει το δικό της "οίκο αξιολόγησης", τον "Dagong", και η πρώτη του κίνηση ήταν το καλοκαίρι του 2010 να ΜΗ δώσει "άριστα" στην οικονομία των ΗΠΑ. Τώρα, ο οίκος αυτός "ξαναχτύπησε", δηλώνοντας ξεκάθαρα ότι περιμένει τις ΗΠΑ να συνεχίζουν να τυπώνουν κι άλλα δολάρια, μόλις και ο δεύτερος γύρος εκτύπωσης χρήματος λήξει (λήγει το καλοκαίρι που μας έρχεται). Η άποψη αυτή μας βρίσκει βέβαια σύμφωνους, οι ΗΠΑ θα χρεωκοπήσουν αν δεν τυπώσουν δολάρια. Άρα, παρά τις αντιδράσεις που διογκώνονται, είναι υποχρεωμένες να τυπώσουν, και θα το κάνουν αν δε σταματηθούν (το πολύ-πολύ να το καθυστερήσουν λίγο, τέτοιου είδους "σκαμπανεβάσματα" είναι αναμενόμενα, αλλά απλά "αναβάλλουν το αναπόφευκτο"):

China's Dagong Sees No Threat Of Fed Monetization Ending, Believes "World Credit War" Is About To Escalate

The United States, as the biggest country involved in sovereign debt crisis around the world, will continue its quantitative easing policy when the country is in danger, and the world credit war will be escalated due to the overflow of US dollars

The trend will continue in 2011, and international creditors will lose all their profits of the US dollars in exchange for the export income under the gradual depreciation of the currency. The behavior that the United States ignores international creditors’ legitimate interests indicates a dramatic decline of the country’s willingness to repay the debt.

Different countries, in order to avoid unpredictable losses on their own interests, will have to seek for adjustment of international credit relations, and the global credit war, no doubt, will become the turning point of reforming international credit relations in 2011.

Τέλος πάντων, από το καλοκαίρι και μετά θα δούμε τι θα κάνουν οι ΗΠΑ. Γι' αυτό και το τελευταίο διάστημα έχουμε λίγο "ξεχάσει" το ζήτημα, μιας και έως το καλοκαίρι οι ΗΠΑ απλά θα συνεχίσουν επίσημα και βάση προγράμματος να τυπώνουν δολάρια. Από το καλοκαίρι και μετά τα ξαναλέμε.

Ωστόσο, μιας και οι G20 ξανασυνεδριάζουν αυτές τις μέρες, βλέπουμε τις μάχες μεταξύ τους, και τις θέσεις που παίρνει ο καθένας:

Κίνα: Υπέρ της διεθνοποίησης του γουάν ο Σαρκοζί

Οι διαφορές για τις συναλλαγματικές πολιτικές και άλλα σημαντικά ζητήματα υπερίσχυσαν στη συνάντηση στην ανατολική πόλη Ναντζίν, με τον Σαρκοζί να υποστηρίζει ότι το νόμισμα της Κίνας, το γουάν, πρέπει να γίνει το διεθνές αποθεματικό νόμισμα. αυτό δε μπορεί να γίνει άμεσα

Σχεδόν στο ίδιο μήκος κύματος, ο Αμερικανός υπουργός Οικονομικών, Τίμοθι Γκάιτνερ, ανέφερε ότι το γουάν πρέπει πρώτα να αφεθεί σε περισσότερο ελεύθερη διακύμανση, και μετά να πάρει τον δρόμο για διεθνοποίηση.

Παρά την επιμονή του Πεκίνου ότι η νομισματική του πολιτική δεν ήταν μέσα στα θέματα συζήτησης, ο Σαρκοζί άνοιξε τη συνάντηση απευθύνοντας έκκληση για δράση, με διεθνοποίηση του γουάν.

Οι ΗΠΑ και άλλες μεγάλες χώρες του πλανήτη κατηγορούν την Κίνα για υπερβολικό έλεγχο στη διακύμανση του γουάν, κρατώντας το νόμισμα τεχνητά χαμηλό, γεγονός που δίνει πλεονέκτημα στις κινεζικές εξαγωγές στις διεθνείς αγορές.Αλήθεια είναι αυτό, αλλά βέβαια και οι ίδιοι το ίδιο προσπαθούν να κάνουν. Πάντως, η Κίνα δε θα δεχτεί να ανεβάσει το γουάν, παρά μόνο όταν δει ότι η δύση έχει πλήρως εξαντληθεί ως μέρος εξαγωγών, και πλέον δε μπορεί να πουλήσει εκεί τα εμπορεύματα της. Τότε, θα ανεβάσει το γουάν, ώστε να ανεβάσει έτσι το μισθό του κινέζου εργάτη, και να μπορέσει αυτός να καταναλώσει

G20 considers wider role for China's yuan

G20 leaders have moved towards agreeing that China's currency should have a wider role in global finance.

The G20 is to study whether to include the Chinese yuan within the basket of currencies that make up the IMF's Special Drawing Right.

The Special Drawing Right, or SDR, is a quasi currency used within the IMF by its member countries.

Το SDR το έχουμε δει εδώ - πρόκειται για ένα λογιστικό παγκοσμιο νόμισμα, ένα νόμισμα που δεν υπάρχει στην κυκλοφορία δηλαδή, παρά μόνο μεταξύ των τραπεζών. Έχει πολλούς υποστηρικτές, ανάμεσα τους ο Σόρος, ο Στίγκλιτς, ο πρόεδρος της παγκόσμιας τράπεζες (που θέλει να προσθέσει και το χρυσό στον υπολογισμό του sdr, σηματοδοτώντας την επιστροφή του στην παγκόσμια νομισματική σκηνή), κτλ.

Παλιότερα, την ιδέα αυτή είχε υποστηρίξει και ο Κέινς, κτλ, καθώς δε ήθελε μια χώρα να έχει το παγκόσμιο αποθεματικό νόμσιμα. Το ίδιο και το Τρίφιν στο "δίλημμα του Τρίφιν" (δες και το άρθρο μας που λινκάραμε παραπάνω για την νομισματική ιστορία). Τώρα, αυτά τα ξεχασμένα διλήμματα έρχονται ξανά στην επιφάνεια, καθώς το δολάριο διαρκώς υποτιμάται. Έτσι, ναι μεν μπορεί να χρησιμοποιείται ως μέσο συναλλαγών, ωστόσο ΔΕ μπορεί πλέον να παίξει το ρόλο της αποθήκης πλούτου. Εξ ου και η επιστροφή των επενδυτών στο χρυσό.

Άλλωστε, σε εποχή μεγάλης αβεβαιότητας σχετικά με το αν μια επένδυση θα είναι κερδοφόρα, ο κεφαλαιοκράτης προτιμά να μην επενδύσει, και να φυλάξει το κεφάλαιο του για αργότερα, όταν πλέον θα έχει ολοκληρωθεί και η κινεζοποίηση των εργατών. Τότε θα επενδύσει. Έως τότε, χρειάζεται μια αποθήκη για τον πλούτο του, και δε θέλει το δολάριο που διαρκώς χάνει την αξία του. Γι' αυτό και θέλουν ένα "παγκόσμιο νόμισμα", που θα υπολογίζεται με βάση την αξία των κυριότερων νομισμάτων (δολάριο, ευρώ, λίρα, γιεν, κτλ), και θα είναι σχετικά πιο σταθερό, ενώ παράλληλα δείχνει και το ότι ΔΕΝ υπάρχει μια κυρίαρχη ιμπεριαλιστική δύναμη, που να μπορεί να επιβάλλει το δικό της νόμισμα ως παγκόσμιο αποθεματικό νόμισμα ("πολυπολικός κόσμος" όπως είπε και ο Πούτιν).

Δείτε πόσα δολάρια έχουν τυπώσει οι ΗΠΑ για χατήρι των τραπεζικών "πακέτων σωτηρίας"

Δείτε πόσα τρισεκατομμύρια "παίζονται" ακόμα σε δάνεια τα επόμενα χρόνια

Την ίδια ώρα, οι ξεζουμισμένοι Αμερικάνοι εργάτες αδυνατούν να αγοράσουν όλα αυτά τα σπίτια που υπάρχουν - η "στεγαστική φούσκα" συνεχίζεται ακάθεκτη:

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου